图1:飓风“哈维”卫星云图

各国政府发布的通胀数字是更不可靠的“假新闻”吗?

美元走弱对美国贸易有利。

你已经为一场大规模的纷争做好准备了吗?

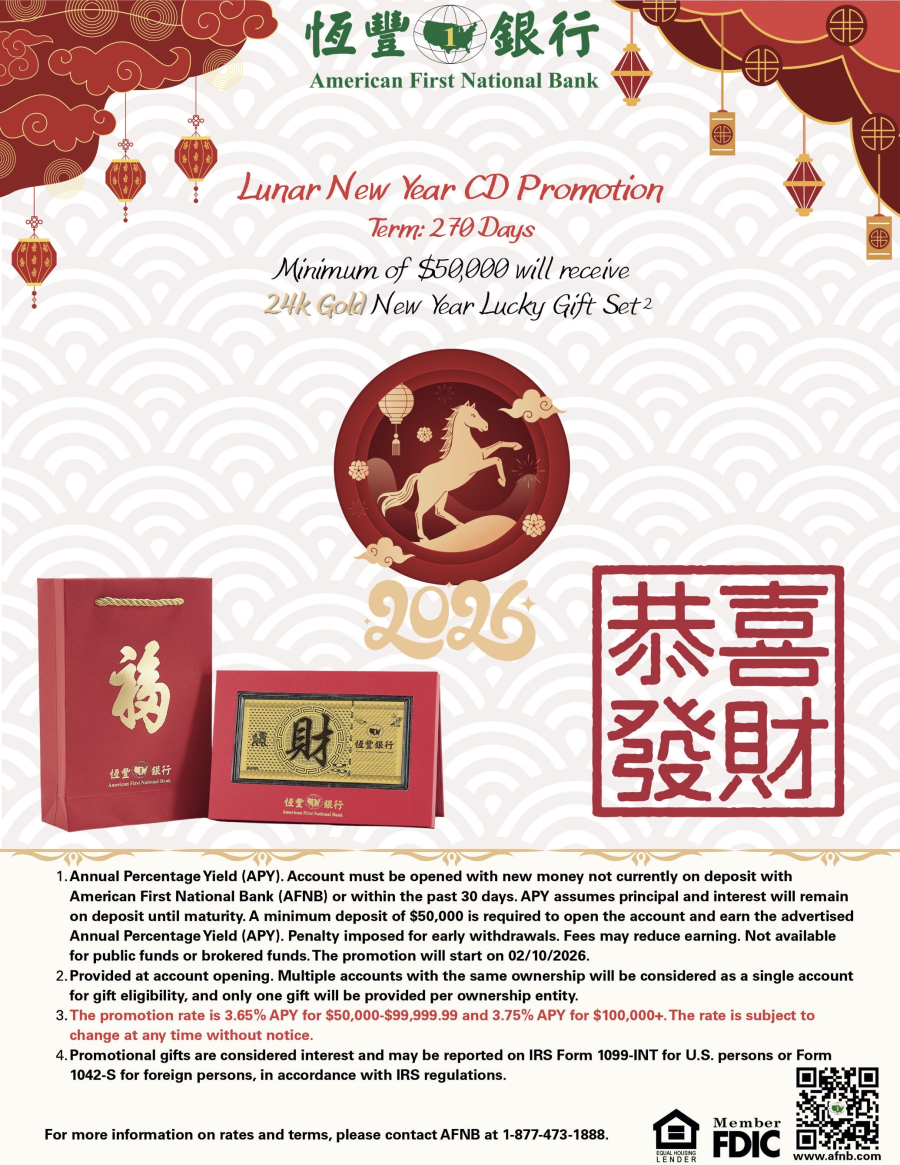

在美国德克萨斯州南部城市圣安东尼奥,人们蜂拥而入大大小小的百货商店囤积饮用水和罐头食品,并为飓风“哈维”的到来做准备。据了解,飓风“哈维”已经摧毁了德克萨斯州的休斯顿地区和其他部分沿海城镇。希望那些生活在风暴沿线的每一个人都能够采取必要的防护措施来保证安全和免遭洪水侵袭——相信这场风暴的猛烈程度,让每一个人在多年之后都会记忆犹新。

同样,也希望投资者未雨绸缪,能够为部分潜在的破坏性经济风暴的到来做好准备。这些风暴包括上周末在怀俄明州杰克逊霍尔举行的全球央行行长年会,以及下个月美国国会关于政府预算和债务上限展开的激烈辩论等。

正如大家所看到的,上周末,全球各国央行行长齐聚杰克逊霍尔并讨论货币政策。其中特别引人注目的是美联储收缩4.5万亿美元资产负债表,以及欧洲央行准备退出量化宽松(QE)政策的计划。作为现任美联储主席,珍妮特·耶伦在会上发表了自己任内最后一次演讲。

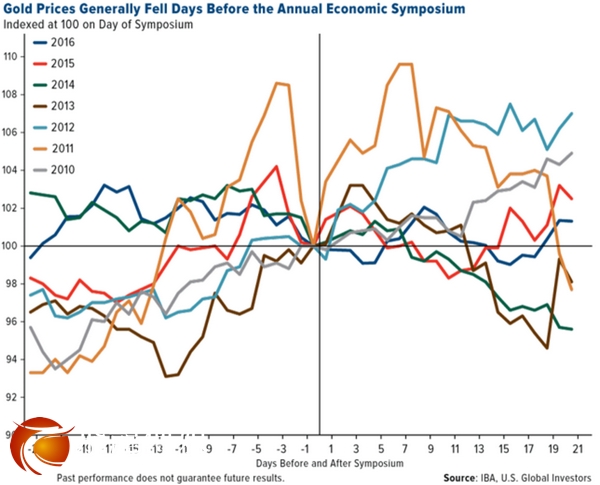

一些持有黄金阴谋论观点的人士认为,在一年一度的全球央行行长年会召开之前,黄金价格都会出现下跌。在从2010年开始的过去几年中,多数情况下,黄金价格都会在央行行长年度峰会召开之前下跌。在2011年的峰会召开之前,黄金价格出现最大跌幅,但很快又上涨至1900美元每盎司的历史最高纪录。

图2:全球央行行长年会召开之前,黄金价格通常都会出现下跌

今天,许多促成2011年黄金价格上涨至最高水平的政治、经济条件也已经形成。2011年,美国国会就债务上限问题曾发生过一场小规模的争论,导致评级机构标准普尔将美国政府的信用评级从AAA下调至AA+。这种情况反过来又重创了美元价格。而目前美元价格的疲软,同样也支撑了黄金价格。

2011年8月,经通胀调整后的美国10年期平均国债收益率为-0.59%,这一收益率导致投资者离开债券市场转而进入黄金市场。由于通胀水平较低,所以近期投资者可能看不到10年期国债平均收益率为负的情况。但5年期国债收益率是一个分水岭,而2年期国债收益率肯定是负的。美林美银表示,受美国长期利率将进一步被下调的影响,明年年初的黄金价格将会上涨至1400美元每盎司。

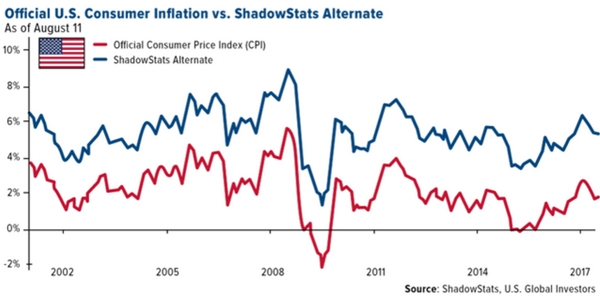

各国政府发布的通胀数字是更不可靠的“假新闻”吗?

然而,如果使用另一种通胀衡量方法,则所有期限的美国债券收益率都处于负值区间。多年以来,分析机构ShadowStats一直在使用上世纪80年代的一套通胀水平衡量方法,并发布了可代替消费者价格指数(CPI)的统计数字。按照美国政府经济报告专家,经济学家约翰·威廉姆斯(John Williams)的说法,多年以来,“政府报告中对通胀衡量方法的改变”,已经降低了通胀的真实水平。这意味着,真实的通胀水平可能比我们意识到的要高出很多,就像大家在下面这张表格中所看到的一样。

图3:美国官方发布的消费者通胀率vs 分析机构ShadowStats发布的替代通胀率

假如投资者相信ShadowStats发布的可代替CPI数字,那么接触黄金市场是很有意义的投资行为。

瑞恩·戴里奥(Ray Dalio)是来自对冲基金Bridgewater的一名投资经理,而Bridgewater是目前全球规模最大的对冲基金,其管理的资产规模大约为1500亿美元。最近几天,有数名知名投资者因为担心政治风险,已经增加了自己在黄金市场上的投资权重,而瑞恩·戴里奥就是其中之一。他们强调的政治风险包括美国国会不同意提高债务上限,从而导致美国政府关门的风险。瑞恩·戴里奥建议投资者,持有10%左右权重的黄金资产,其中5%为实物黄金,5%为黄金股票、共同基金和ETFs基金的组合。

美元走弱对美国贸易有利。

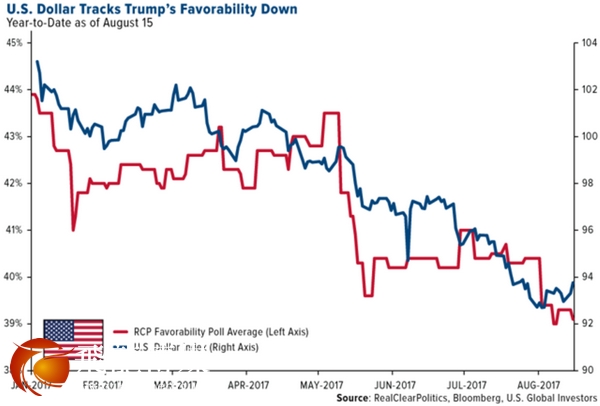

回到目前的美元表现。克里斯托弗·伍德(Christopher Wood)是来自里昂证券(CLSA)的股票策略师,他在本周出版的《贪婪与恐惧》一书中写道:“很难相信,美国政府今年发出的政治新闻流不再成为影响美元疲软的因素。”

美国媒体当然希望投资者相信,特朗普总统的所作所为只会对美元不利。看看下面这张图表就会发现,根据调查机构RealClearPolitics发布的民调结果,美元价格的稳步下跌与特朗普的民意支持率下降有关。

图4:美元价格指数随特朗普民意支持率下降而下降

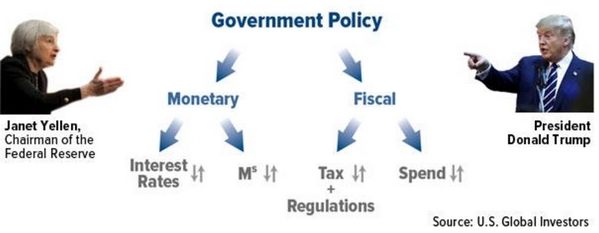

图5:特朗普与耶伦在政策观点上存在分歧

然而,美元价格走软对美国经济有利。在此之前,媒体曾评论特朗普乐见美元贬值,因为这对美国国内高质量工业产品的出口有利。而美元走低对大宗商品市场也有利,我们通常看到的能源价格上涨以及现在上涨的黄金价格,就是最好的例子。

投资者为一场大规模的纷争做好准备了吗?

很多人可能刚刚看过拳王梅威瑟与UFC轻量级冠军麦格雷戈的对决。但是,大家是否关注过特朗普与美联储之间的斗争?

上周末,在杰克逊霍尔举行的央行行长年会上,美联储主席珍妮特·耶伦对特朗普发出了直接攻势。耶伦对美联储在金融危机发生之后制定的、严格的金融监管政策进行了辩护。而达拉斯联储主席罗伯特·卡普兰也对耶伦的观点做出了正面回应。耶伦的观点明显与特朗普一直呼吁放松金融监管的做法背道而驰。而外界也普遍认为,对金融监管政策的简化可能会威胁并扼杀资本的形成。

认识到市场是供需关系之间的平衡是非常重要。从1996年开始到2016年为止的20年时间里,美国国内上市公司的数量一直在萎缩下降,下降数量大约为1996年时全部数量的一半左右。而造成这种萎缩的主要原因就在于联邦政府监管法规的激增。让投资者感到越来越奇怪的一点是,随着资本形成过程的改变,大家看到更多的指数演变,而不是股票自身的演变。

现在,资本市场存在大量的货币供应,而投资者正在寻求可以投资的地方。规模更小的股票池与更大规模货币供应的结合,意味着市场已经达到历史最高水平。此外,主要历史水平经常触及最高纪录的变化,并不是依靠政府的税收改革政策获得通过来实现,而是希望依靠强劲的全球经济增长和弱势美元来实现。

图6:大盘股与小盘股之间的价差(指涨幅)在进一步扩大,从今年年初至8月23日。蓝色:标普500指数,黄色:道琼斯工业平均指数,红色:Russell 2000指数。(Russell 2000指数的成份股由罗素3000指数中市值最小的2000支股票构成,代表了小盘股)

根据彭博社发布的报告,与此同时,小盘股在2017年的走势基本上持平,而且还是自1998年以来表现最糟糕的一年。此外,基于Russell 2000指数的对冲基金净空头头寸达到了2009年以来的最高水平。投资者可能需要记住一点,这些公司预期将会成为特朗普“美国优先”政策的最大受益者。

然而,美国制造业的疲软已经对股票增长造成很大冲击,这与美国国内采购经理人指数(PMI)所显示的情况一致。制造业增长的放缓被服务业的强劲增长所抵消,而本周公布的美国国内PMI指数分数为56.0。尽管大盘股和小盘股之间存在价差,但从历史经验来上看,服务业的强劲增长是指数分数增长的一个指标。

而一些知名投资者和对冲基金经理则对美国国内股市普遍持谨慎态度。本周一,瑞恩·戴利奥在社交网站领英上宣布,他正在降低美国股票市场给自己资产带来的风险,因为“担心不断增长的内部和外部冲突会导致政府效率受损(例如,无法通过国会立法和制定政策)。”据英国《金融时报》报道, 潘兴广场公司(Pershing Square)的比尔·阿克曼(Bill Ackman)和太平洋投资管理公司(Pimco)的丹·伊瓦森(Dan Ivascyn),最近也购买了针对市场动荡的保护措施。而克里斯·伍德(Chris Wood)则看好亚洲和其他新兴市场。

保持希望

投资者需要记住的一个重要内容是:市场总是会出现混乱情况,有时候必须要调整你的投资组合。(双刀)

(图片来源于网络,文章版权属于原作者)

_1.png)