与某个行业拥有良好关系能够带来一个好处:有时候你能够第一个发现趋势的变化。这似乎就是黄金行业正在发生的事情。

过去几年来,实物黄金的零售需求旺盛,而机构投资者对黄金的兴趣却不大。如今黄金交易员和经销商的态度正在出现转变。黄金的零售需求疲软,但机构和高净值投资者对于黄金的兴趣正在攀升。

美国铸币厂的金币销售——一个黄金零售需求的可靠晴雨表——在1月份表现强劲,但也只是今年正常水平的一半。同时GLD(SPDF黄金股ETF,最大的黄金ETF)的持有量刚刚达到最高水平。而对冲基金和其他大型投资者手中的黄金做多头寸在5月份的最后两周增长了37%,刷新2007年以来的最高点。

为什么突然变脸?

对于黄金买家来说,价格往往是决定因素。如果金价上涨,那么他们可能会暂停新的购买计划,等待更好的机会。如果金价下跌,他们则会选择加仓购买。这是一个相当可靠的趋势。

但为什么机构买家也突然开始购买黄金呢?

曼哈顿Gold Bullion International的交易员迪马里(Peter DiMaria)表示:“由于股市并不是一直处于历史最高点,因此今年黄金市场的变化很难解释。”

迪马里和他的团队在过去几个月看到了很奇怪的现象。他们突然发现经纪人、机构和高净值投资者对于黄金开始感兴趣。这些客户占到了一半的电话邀约,正如之前的情况一样。有些甚至是客户主动邀约的。因此黄金的购买量大幅增加。

原因是什么呢?

迪马里认为:“他们担心潜在的市场趋势可能会扭转,所以他们想要做对冲。”

事实是,不仅是股市创下历史最高点振兴了这些投资者对于最古老的货币形式——黄金的兴趣。

迪马里表示:“还包括所有其他因素。这些投资者不仅担心股市,还担心债券市场、房地产市场、美元、通货膨胀等方面的逆转。大多数东西都涨的过高了。”

下面来看看这些因素都涨成什么样了:

美国股市:处于历史高点

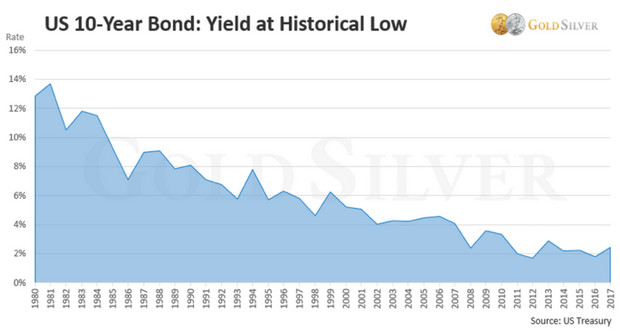

美国债券:36年之久的牛市或很快结束

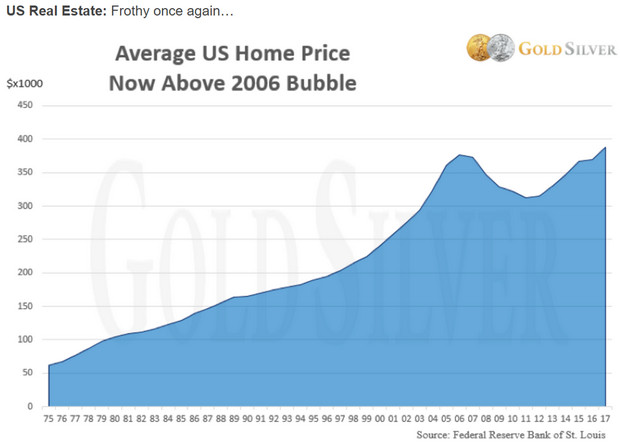

美国房地产:再次膨胀……

美元指数:6年的上行趋势正在逆转?

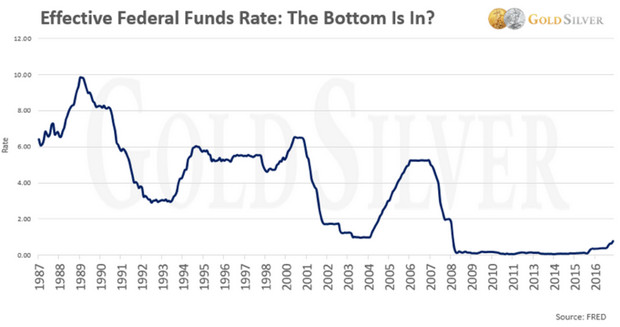

美国利率:处于几十年来的低点……

美国通胀:消费者价格的上涨风险高于下滑

经济扩张周期:当前的经济扩张是自1785年以来的第三长……

把这些因素全部考虑在内,也难怪机构投资者觉得有做对冲的需要。

关键在于,如此多的资产都处于历史性的极端水平,没有多少地方能够确保安全。但机构投资者认为黄金就是安全资产之一,原因有两点:

一是,尽管黄金近期走高,但它的价格仍然比2011年的高点低了32%,因此相对于其他主要资产类别来说,它的价值较合理。

二是,黄金可用作上述资产发生逆转时的直接对冲。如果任何(所有)资产发生趋势逆转,黄金都可能会上涨,并有助于抵消这些资产下滑带来的损失。

最重要的一点是:这些机构和高净值人群掌握着能够轰动市场的财富。如果他们对于黄金的兴趣回升——迪马里认为当这些资产的走势不可避免地将发生逆转时,这种情况就会发生——那么飙升的需求可能会让金价像赛场上的马儿一样起飞。

随着如此多的主要资产类别过于膨胀,对冲的需求变得很高。越来越多的机构和高净值投资者正在利用黄金来做廉价和轻松的对冲。你知道怎么做了吧?(双刀)

_1.png)